本文系21世纪创新资本研究院《21行业投融资研究之医药健康》系列研究成果之一

“爱美之心,人皆有之。”随着技术的迭代与审美理念的普及,“科学变美”的医疗美容受到了消费者的热捧,各种各样的医美产品涌入大众的视线:玻尿酸、肉毒菌、胶原蛋白等。消费者对“美”永恒的追求,让医美市场具有持续的话题性及旺盛的生命力。

当衣食住行等基本需求被满足后,消费结构向服务业倾斜,“颜值经济”下,让人们客观得到“美的改变”的医美市场,行业需求逐年在释放。这个行业总是会“爆炸性”地抓住每个人的眼球并引发热议,从华熙生物的玻尿酸饮用水,到国内首款颈纹修复注射剂爱美客嗨体、艾伯维“网红药”修乐美,再到被新生消费力量“种草”的植发、美齿等项目,医美实实在在地渗透进了消费者的日常生活中,只是大部分人并未过多地了解过行业背后“酸甜苦辣”的资本故事。

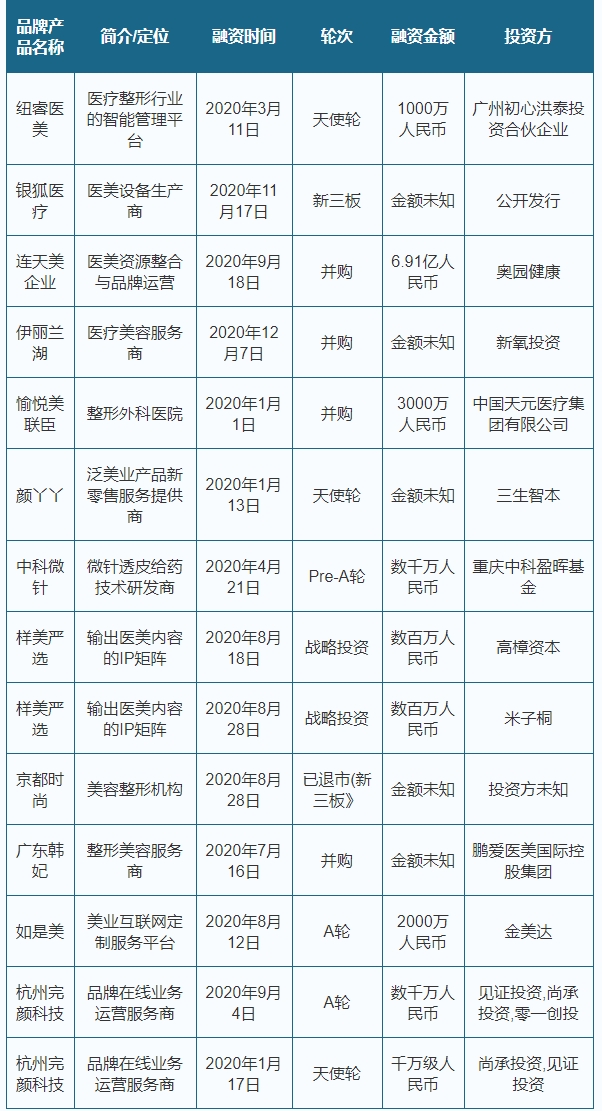

过去的2020年,医美行业暗流涌动。21世纪创新资本研究院依据公开资料对2020年全年度医美行业投融资事件进行了整理,特别注意到二级市场优质标的不乏机构抢投,机构投资者对于医美项目的不同考察方向没有呈现出过大的悬殊,综合实力强劲、优质的项目极易受到资本的青睐。

整体看来,虽然总体二级市场医美相关标的最近颇受追捧,但一级市场热度不算高,产业上、中、下游2020年均有投融资事件产生。

图:医美行业产业链情况 资料来源:Wind

一二级市场加速分化,优质标的强者恒强

近日,医美概念板块上市公司陆续披露2021年第一季度业绩,不少公司业绩攀升迅猛,归母净利润基本实现正增长,医美概念版块迎来一波热炒。

反观一级市场,数据显示,2015-2018年是医美行业融资高峰期,2020年投融资事件共14起。从融资金额来看,2020年医美品牌千万元级别或以上的融资项目有7起,其中连天美企业以6.91亿元的并购融资夺得单轮融资金额榜首,其核心业务涉及医美资源整合与品牌运营,投资方是奥园健康。

表:2020年我国医美品牌投融资事件列表 资料来源:公开资料整理

1.上游:产品为王,厂商倾向收购替代研发

医美市场的组成虽然多元,但是整体更抓人眼球的是上游产品,例如玻尿酸、肉毒素等,这类产品本身消耗快,消费者需求空间更大,盈利空间也大。据公开资料,爱美客(300896.SZ)拟将1.91亿元投入到产能扩大上,来满足市场需求。东吴证券预测2025年玻尿酸终端市场规模约515亿元,肉毒毒素终端市场规模可达190亿元,嗨体出厂市场规模有望达39亿元。

从行业上游最重要的组成部分透明质酸市场为例,目前艾尔建、爱美客(300896.SZ)、华熙生物(688363.SH)、昊海生科(688366.SH)等企业占据了国内主要的市场份额。从竞争格局来看,国内医疗美容透明质酸市场仍为外资主导,进口替代的空间明显。由于国产品牌单价相较进口产品更低,从销售收入分析,2018年中国排名前三的本土企业占比仅为22.4%,进口品牌产品仍占据市场的主导地位。

21世纪创新资本研究院认为,透明质酸市场竞争不断激化,同质化产品很难在市场中长久占有优势,消费者会更倾向于专业有效地解决某一需求和痛点的产品。随着医疗美容透明质酸填充剂本土产品品类增多及技术的不断创新,国产产品的质量在逐步提高,本土品牌的市场销售收入有望进一步提高。

其中,爱美客(300896.SZ)研发的嗨体是国内首款应用于颈纹修复的注射材料,主要用于皮内真皮层注射填充,以纠正颈部中重度皱纹。嗨体自2017年上市以来收入从0.3亿元增长到2020年的4.5亿元,成功从透明质酸市场的差异化竞争中脱颖而出。

根据弗若斯特沙利文分析预测,中国医疗美容透明质酸终端产品市场规模将在2021年超过50亿元人民币,本土品牌占比将达到约30%。在其他市场(肉毒素等),国产品牌的市场占有率也有向上趋势。

我们观察到,目前,国内一级市场具备明显差异化医美耗材类产品的企业较少,同质化产品大概率只能在价格战中“血拼”。最终,可供机构投资者选择的企业仅有寥寥几家。

而类似于美容床类的产品的更新迭代慢,耗损也相对较慢,受市场关注较少。21世纪创新资本研究院从银狐医疗生产的产品来推测,购买其设备的大多数属于医美机构、美容院、口腔医疗机构等企业,据银狐医疗官网介绍其产品除国内销售外,也开拓了欧美中高端市场。生产美容床的银狐医疗能够挂牌新三板也从侧面说明医美市场空间正逐渐被开发。

随着技术的发展,相对于口服、针剂、软膏等给药方式,微针给药或许会成为新趋势。中科微针2018年获得中科院创投与中科创星数千万天使轮融资,2020年4月,中科微针完成了Pre-A轮融资,投资方为重庆中科盈晖基金。中科微针的商业化探索有两种方式,其中一种便是向市场输送一类器械与医美产品,在祛斑、祛痘、去皱、去黑眼圈等方面已经有产品上市销售。

对于上游厂商来讲,最直接高效完成产品创新的方式无疑是收购替代研发。而最具代表性的事件是艾伯维(ABBVIE)完成对艾尔建的收购,交易价格约为630亿美元。

据公开资料,2011年美国雅培公司宣布将公司拆成两部分业务,其中之一是包括医疗服务、诊断器械和营养品的公司,也就是艾伯维(ABBVIE),而艾伯维(ABBVIE)的主打“网红药”修美乐也是由雅培收购得来。目前来看,艾伯维(ABBVIE)实质上可能并不擅长研发,但收购眼光不错。

2020年上游的另三件投融资事件分别是爱美客(300896.SZ)于深交所IPO、银弧医疗挂牌新三板及中科微针获得重庆科盈晖基金的Pre-A轮融资。

2.中游服务商融资惨淡,细分玩家更受资本青睐

中游服务商的情况较为惨淡,2020年,医美行业存量服务商投融资情况用熄火来形容也不为过。其中,早前较能吸金的互联网医美平台也不见声响。反倒是个别从内容服务为角度切入的新玩家获得了投融资,其中包括样美严选、完颜科技、医美行业内参等。

样美严选的主要定位为输出医美容的IP矩阵,通过打造医美IP内容引流到电商平台变现。据悉,样美严选规划了三档直播节目,目前已与华熙生物签订了战略合作。完颜科技主要为品牌提供两种类型的服务,一方面是线上全平台代运营服务,另一方面是全域内容营销服务的完整链路解决方案。医美行业内参则是主要面向行业B端,提供除媒体活动之外的培训、会员、招商、产业数据分析及产业资本服务等。

由融资事件发生的概率能够非常明显地感受到,在细分领域提供服务的企业更易受资本青睐。如果说此前获得融资的都是基建型企业,如SAAS系统、互联网医美平台,那么2020年获得融资的领域就更倾向于为平台提供内容服务及运营服务的细分玩家。

3.下游:并购潮涌

再看医美行业下游,21世纪创新资本研究院发现,直接服务于消费者的医美机构并购潮涌。其中,主要有两起并购事件:

首先是朗姿股份(002612.SZ)收购了四川米兰柏羽医学美容医院有限公司、深圳米兰柏羽医疗美容门诊部、四川晶肤医学美容医院有限公司等6家医美机构30%的股权,实现了对这些机构的100%控股。朗姿股份(002612.SZ)2016年进入医美市场,2020年由于疫情影响,朗姿股份(002612.SZ)的女装业务面临巨大的压力,医美业务逢时撑起了营收。据2020年年报,朗姿股份(002612.SZ)的时尚女装、医疗美容、绿色婴童,占营收比例分别为45.99%、28.25%、23.63%。

其次是鹏爱医疗(H00177.HK),公司2020年上半年进行了多次收购,分别收购了西安新鹏爱悦己医疗美容门诊部有限公司70%股权,靓颜医疗集团80% 股权,上海铭悦医疗美容门诊部有限公司80%以及广东韩妃51%的股权。其中,广东韩妃目前分别在广州、中山、珠海三地开设了4家美容机构,提供包括外科医疗美容、非外科医疗美容以及其他美容服务。

据21世纪创新资本研究院统计,鹏爱医疗(H00177.HK)目前共拥有21个医疗美容中心,其中19个为全资所有或已控股,大多数的医美中心为公司收购所得。不难理解,疫情影响下的机构并购阻力更小,更容易争取到价格优惠,对于下游机构来说,这是最佳形成连锁势能的机会。

市场高度分散,服务供需端高速增长

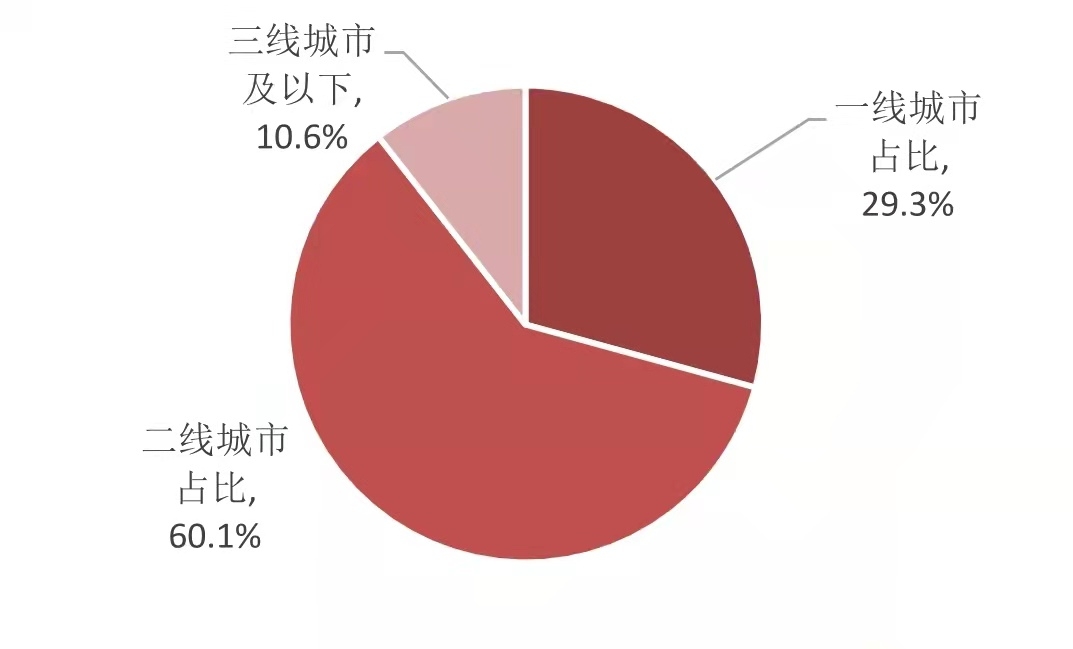

据《新氧2020年医美行业白皮书》数据显示,2020年国内医美市场规模达1975亿元,占全球市场总规模的17%,有望成为世界医美第一大国。目前,中国医疗美容市场竞争格局呈现高度分散状态,行业集中度较低,同时,医美项目存在着消费个性化、地域差异化等特征。从机构分布来看,中国医美资源主要集中在一线城市及长三角、珠三角和西南(成都、重庆)等地区,地域特征明显。

图:2020我国医美消费者地域分布 资料来源:艾瑞咨询

21世纪创新资本研究院在调研过程中注意到,尽管市场投资标的众多,除“硬科技”属性及商业模式创新企业外,获得机构投资者关注的标的寥寥。机构投资者对于医美项目的不同考察方向没有呈现出过大的悬殊,综合实力强劲、优质的项目极易受到资本的青睐。

VC/PE对于医美行业的关注主要集中在产业链中上游环节。在过去几年的快速发展期,医美产业链中下游环节尤其是下游环节成为创业风口,但随着竞争对手的增多,市场竞争压力也随之增大,在细分市场规模有限的情况下,头部玩家的优势正在逐步显现。从投融资事件来看,机构投资者的选择或反映出,产业链的中上游优质创业公司更受关注。

一二线城市依然是医美投资重镇,也是医美机构投资者重点关注的区域。尽管,三四线城市的消费升级,被视为医美行业发展推动力,但在实际的投资中,大型医美机构依旧在继续并购且向三四线城市渗透,而本土医美机构未达成连锁规模,这种分散性也提高了投资机构进入的门槛。

医美上市公司更是会对业绩产生很大的依赖。如果医美股票没有足够优秀的业绩支撑,仅仅依靠概念题材是很难支撑住股价的,随着从业者越来越多,消费者增长的速度很难跟上从业者增加的速度,竞争必然就会出现,公司之间的业绩也定会出现分化。服务好、技术含量高的公司必然会吸引更多的消费者,而服务不好、同质化的公司则会出现业绩下滑。

根据前瞻产业研究院数据,中国医美项目渗透率2019年为3.6%。但与韩国的20.5%、美国的16.6%、日本的11%等仍有显著差异。

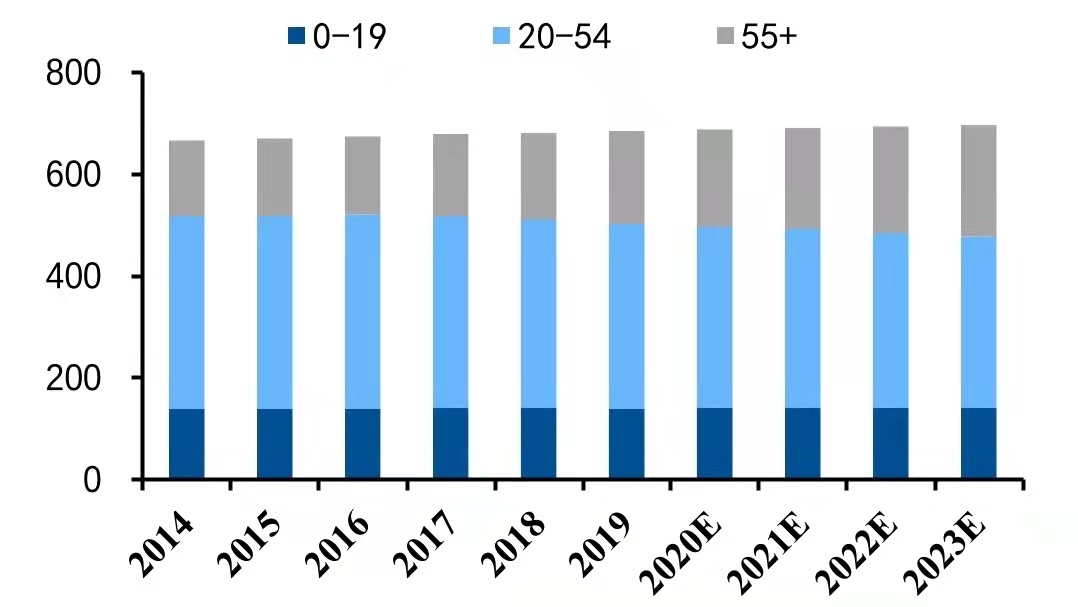

新氧(SY)向21世纪创新资本研究院介绍称,国内整形美容的消费观念正在积极改变。随着医美产品及仪器技术水平提升、医美知识普及等,民众对整形美容的观念正在向积极态度转变,根据新氧数据颜究院,2020年30岁以下消费者占比接近70%,35岁以下消费者占比超过90%。

总的来看,伴随年龄的增长,医美消费的意愿更强且投入更大。未来,以90后为主力军的消费群体随着年龄增长,投入有望更大,整体市场规模也有望进一步增长。另外,产业链整体呈怒放态势,但仍需进化。特别是随着行业整顿力度加大、监管趋严,将推动行业规范化发展。

中国医美女性年龄分布(百万人)

资料来源:沙利文分析

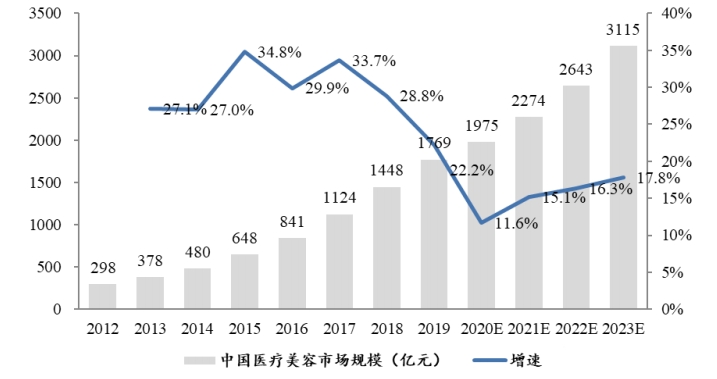

太平洋证券报告显示,中国医疗美容市场是全球增速最快的医美市场之一。受经济发展、人均可支配收入、购买力和个人医美意识的影响,预计到2023年年复合增长率为24.2%。

注射类为大众化医美消费项目,玻尿酸、肉毒素最受青睐,非手术类整形有着更高的市场接受率和复购率,增速更快,市场占比逐年提升。新氧大数据显示,2019年注射类医美消费项目中,玻尿酸和肉毒毒素注射类项目合计占比约99%。其中,玻尿酸占比66.59%,同比增长53.11%;肉毒毒素注射类占比32.67%,同比增长90.56%。其他注射类项目占比微小,但增速也高于60%。太平洋证券预估至2030年玻尿酸项目占比可能降至约51%,肉毒素占比可能提升至约42%,其他项目占比提高至约7%。

现阶段,我国医疗美容市场正处于快速发展期,随着社会认可度的不断提高,消费人群从中高端消费者向大众消费者拓宽。同时,越来越多的男士也青睐医疗美容。整体消费人群体现出大众化,低龄化,两性化的趋势。

图表:中国医疗美容行业市场规模(亿元)及增速 资料来源:艾瑞咨询

更美app副总裁王珺向21世纪创新资本研究院透露,中国目前男性医美消费者大概占整体的10%左右,而韩国基本能达到中国的三到四倍,全球男性医美消费占比也早在2016年就达到了14%左右。中国男性医美潜在消费者高达37%,有巨大的市场潜力。

未来,中国在牙齿整形、抗衰、身体塑形等医美领域有很高的提升空间。以齿科为例,随着消费观念逐年升级,齿科市场规模快速扩增,近十年来复合增长率超过18%,目前已形成千亿元级市场的规模。未来重视牙齿美容的人会越来越多。

21世纪创新资本研究院认为,随着消费升级及医美渗透率的提升,医美行业热度逐年升高,医美服务的供给端和需求端都在快速增长,具有很强的市场性和消费属性。据艾瑞咨询数据显示,预计2023年,中国医美市场规模将拓展至3115亿元,且仍将保持较快增速。

更多内容请下载21财经APP