在「7月30日 春雷社产品经理沙龙 · 杭州站」上,言安堂合伙人唐胜男做了《医学级护肤品市场趋势和消费者洞察》的主题演讲,基于用户调研、市场数据分析以及具体案例等,提出了医学级皮肤护理品的未来发展路径。

春雷社对演讲内容进行了整理,节选出来供产品经理们参考。

注:以下内容节选自言安堂唐胜男-《医学级护肤品市场趋势和消费者洞察》主题演讲,由春雷社根据录音整理发布。

Part 01

「医学级护肤品」整体市场概况

2019年,药监局已经明确指出我国不存在药妆品这个概念;而避免化妆品和药品的混淆,实际上各国都有普遍共识。但我们知道,当化妆品和基础科学发展到一定阶段的时候,必然会出现具有功效宣称的护肤品。

首先,医学级护肤品的本质是化妆品,不是药物;第二是不能替代药物治疗;第三是它具有功效性和良好的安全性,并且经过了实验和临床验证。

在这个定义的基础上,我们在私域社群中做了一次调研——「当我们谈及医学级护肤品的时候,消费者会谈及哪些品牌?」

最多的就是医用敷料的品牌,包括可复美、可丽金、绽妍、敷尔佳、创福康等,其次就是国内一些功效品牌,包括玉泽、薇诺娜、博乐达等,还有部分是国外具有皮肤学背景的品牌,比如理肤泉、雅漾、薇姿、修丽可等。

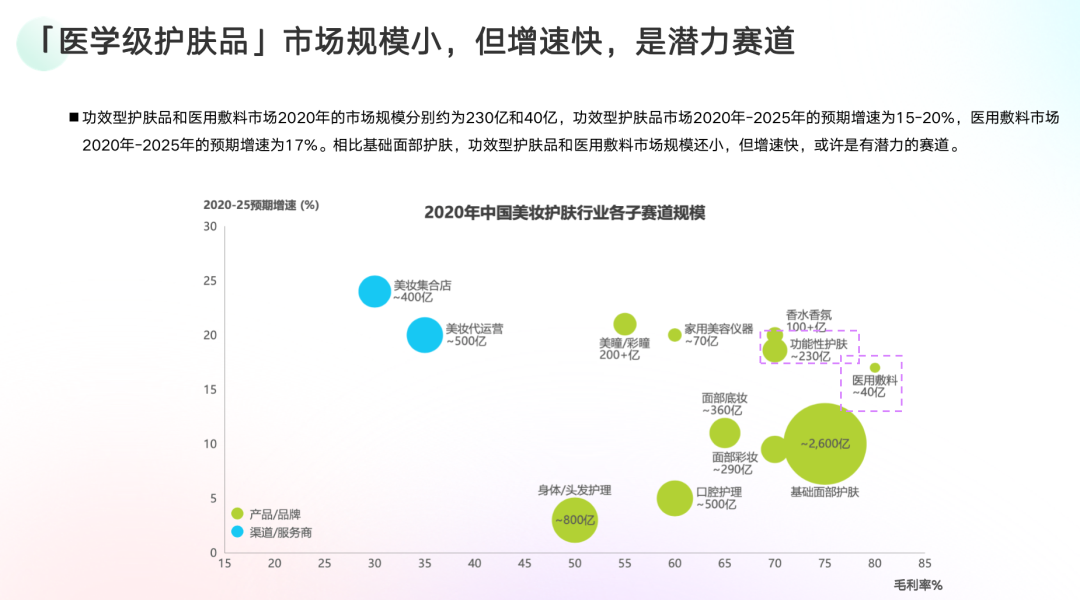

所以我们基于此前定义和消费者的认知,把目光聚焦到功能性护肤和医用敷料上。根据艾瑞咨询的数据,功效型护肤品和医用敷料市场2020年的市场规模分别约为230亿和40亿,功效型护肤品市场2020年-2025年的预期增速为15-20%,医用敷料市场2020年-2025年的预期增速为17%。相比基础面部护肤,功效型护肤品和医用敷料市场规模还小,但增速快,或许是有潜力的赛道。

我们先看功能性护肤品竞争格局:第一梯队有薇诺娜、华熙生物和修丽可,第二梯队有玉泽、理肤泉、雅漾,同时一些新锐品牌在这个赛道中表现非常不错,像溪木源、瑷尔博士、逐本等。

我们再看医用敷料的格局:前四位企业市场占有率达到48%,市场集中度较高,头部品牌有创尔生物、巨子生物、敷尔佳、绽妍,医用敷料的入门门槛较高,也限制了一些新品牌的加入。

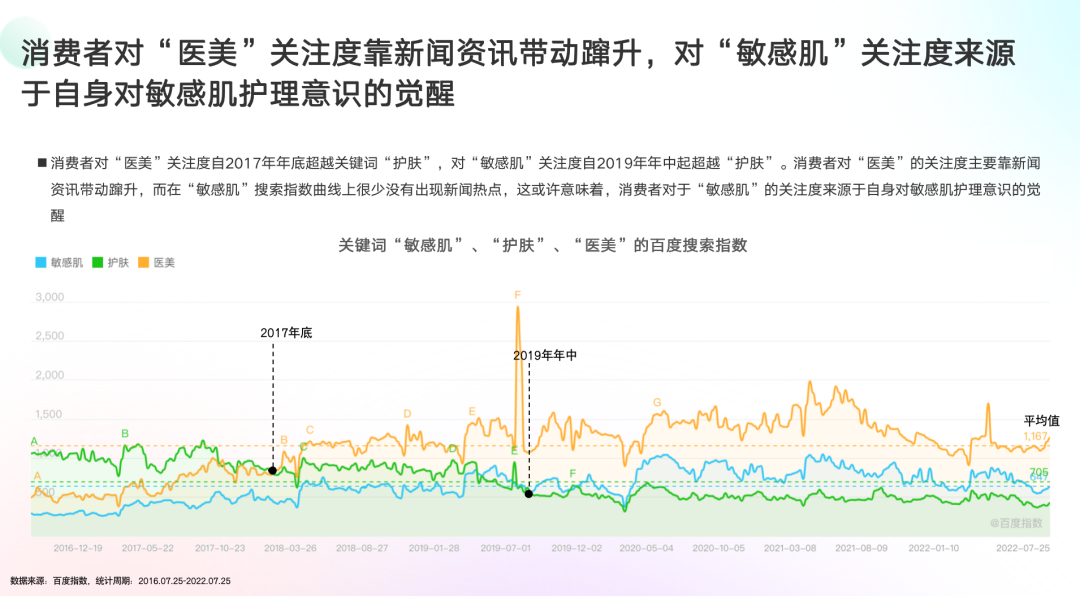

接下来我们百度搜索指数上,消费者关于「敏感肌」、「护肤」和「医美」的变化趋势。在2017年底的时候,「医美」的关注度其实已经超过了护肤,之后呈逐年震动式上涨的曲线,是根据新闻资讯的带动而窜升的。

而「敏感肌」在2019年中的时候,就超过了「护肤」并持续攀升,这或许意味着,消费者对于“敏感肌”的关注度来源于自身对敏感肌护理意识的觉醒。

Part 02

「医学级护肤品」消费者洞察

聊完了市场的概况,接下来跟大家分享一下调研情况,包含敏感肌人群和轻医美人群,

我们采访了2000位消费者,其中超过40%的消费者是敏感肌状态,用户画像从地域、年龄段和肤质来看,分别是是西北地区、三十岁以下和偏干肤质。

敏感肌消费者最容易出现的症状第一是泛红,发生的比例与其他症状(刺痛、烧灼感、红血丝、瘙痒、起皮长痘等)相比遥遥领先。其中,70%受访者至少每个季度都会出现症状,23%受访者是每个月都会发生,还有18%的消费者是不定期出现。

受访者自己认为的敏感肌成因有四类:第一是环境因素,第二是护肤习惯,第三是生活习惯,第四是生理因素。

环境因素中,季节变化跟日晒的占比最高;在护肤习惯中,护肤品、化妆品使用不当、过度清洁占比最高;生活习惯方面,作息不规律、熬夜、刺激性食物占比最高;生理因素中,则是生理期前后、压力大的占比最高。

消费者会怎么做?我们调研的结果排第一位就是精简护肤流程,比例高达82%,采用敏感肌专用产品的比例达到70%。

当然还有例如调整生活习惯、减少化妆、改善生活环境等的方式,但我们能总结出两个词:「少用」和「专用」——即使在目前阶段没有使用敏感肌专研产品的人群中,也有78%的受访者打算使用敏感肌专研产品。

有意思的是,相对非敏感肌,敏感肌人群更换护肤品频次更高,主要原因是症状出现后,会不停的更换护肤品来解决肌肤问题。

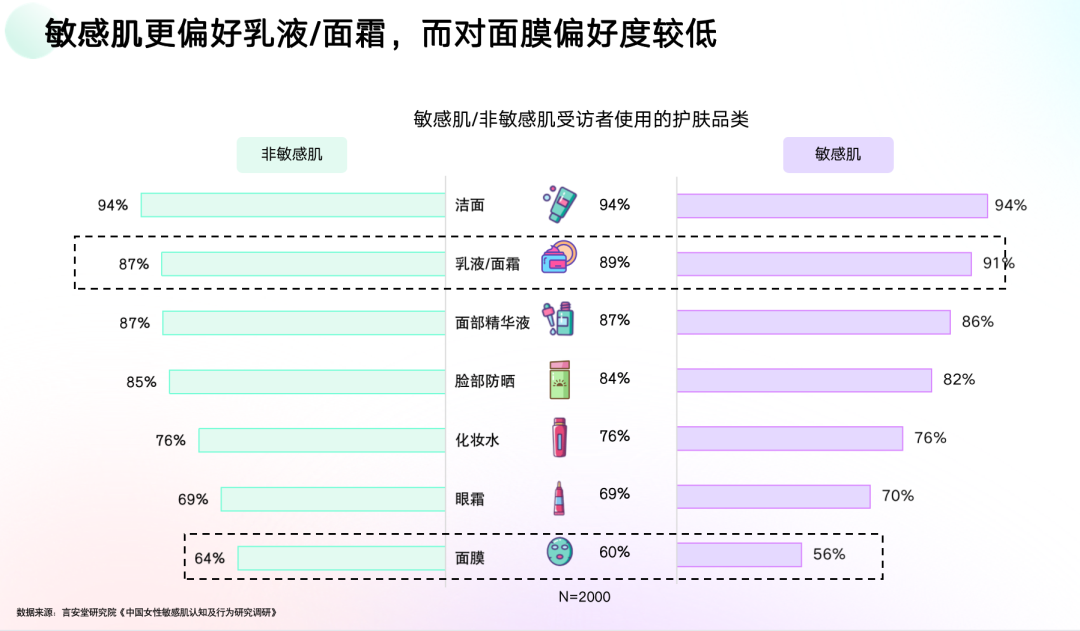

接下来我们看一下敏感肌和非敏感肌对于护肤品类的选择偏好。整体来讲,敏感肌对于产品品类的选择数量上要略低于非敏感肌,同时在乳液、面霜、面膜上还有一定的差异,敏感肌希望产品能够改善肌肤问题、修复屏障,也知道过多使用面膜会造成水合导致屏障受损,所以他们会减少面膜的使用。

同时敏感肌人群开始避免过度清洁,他们已经意识到过度清洁会对皮肤造成很大伤害,60%的敏感肌受访者每天只洁面一次,76%的敏感肌受访者每天不使用任何工具洗脸,包括毛巾、洁面仪、海绵和洁面刷等。

当敏感肌人群认知到水温对皮肤状态的影响时,我们可以看到50%的敏感肌会选择偏冷的水;在防晒的使用比例上,敏感肌和非敏感肌并没有很大差异,但是在产品选择上却有很大不同,敏感肌会更偏向物理防晒,或者物理化学防晒相结合的方式。

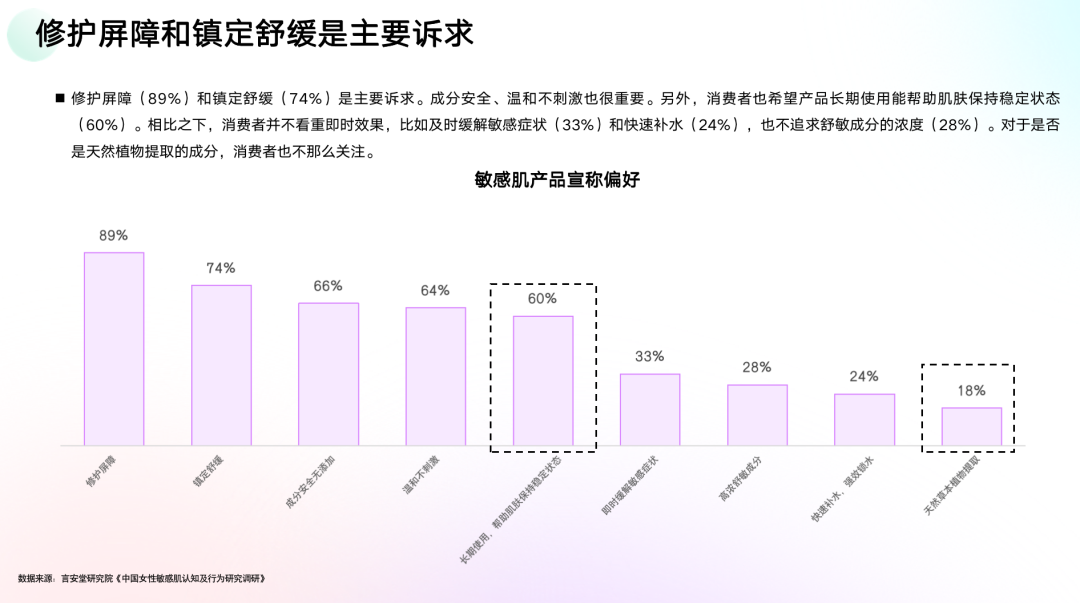

敏感肌在购买护肤产品的时候,更偏好修护屏障和镇定舒缓,成分安全,温和不刺激也很重要。另外,消费者也希望产品长期使用能帮助肌肤保持稳定状态,相比之下,消费者并不看重即时效果,比如及时缓解敏感状态(33%)和快速补水(24%),也不追求舒敏成分的浓度(28%)。对于是否是天然植物提取的成分,消费者也不那么关注。

谈完敏感肌之后,我们再来谈一下医美。根据新氧数据研究院的数据,在所有会选择医美项目的消费者中,轻医美项目是大部分消费者的选择。2021年,83.1%的消费者选择了轻医美项目。女性是医美主力军,但男性医美用户群体持续增长。

2021年,男性消费者同比增长超过65%,增幅是女性的6倍。一线、新一线城市医美消费人群比例在70%以上,是主要战场。二线城市消费人群连续三年增长,至2021年,这一群体比例已超18%,未来有望成为新增长极。

为此,我们之前也做过一次调研,去探究一下消费者是不是愿意用医美手段去改善皮肤状态。结果发现,目前在所有美妆消费者中,通过医美手段来改善皮肤状态的消费者仍占少数。以抗衰老为例,29%的消费者会选择医美项目来改善皮肤老化,仅为选择使用护肤品改善皮肤老化问题人数的1/3。31-40岁的消费者可能更偏好通过医美来改善肌肤老化。

Part 03

「医学级护肤品」产品创新趋势及案例

看完洞察调研和市场数据后,我们来看下创新趋势。

大概有三个维度:第一是医研共创,从临床上挖掘消费者护肤痛点;第二是成分应用延伸,从药品到化妆品;第三是承接医美后的护肤需求,应该如何做产品开发。

我们知道皮肤科医生在诊断的时候,最常见的皮肤问题是这几种:湿疹、痤疮、敏感和斑点,但是我们知道所有的药物都有一定的疗程和使用周期,所以需要一些功效产品搭配使用,去进一步巩固或者维持皮肤的状态。比如瑷尔博士、兰蔻、SK-II等品牌都针对湿疹患者,推出调节微生态平衡的产品;解决敏感肌最急切的泛红问题,雅漾在消费者群体中的认知度是非常高的;再比如斑点问题,含有肽安密多等美白淡斑成分的产品也会受消费者欢迎。

而皮肤科医生因为经常和患者沟通,会知道消费者迫切的需求,而且这些需求可能并没有被市面上的产品所满足,那就会皮肤科医生创立的品牌,像修丽可、Murad、希川科颜等。

我这里强调一下欧邦琪OBAGI,它是美国连续20年排名第一的诊所处方类医用护肤产品,被业界认为是治疗黄褐斑的首选。明星产品有欧邦琪左旋维C精华,分为10%、15%和20%的VC浓度,其中,10%的VC浓度是专门根据亚洲人皮肤改良的产品。在18年进入国内的时候,也找过很多医院进行医研共创,去做很多临床项目。

聊完医研共创,我们再看一下成分的应用。从药品到化妆品,很多成分其实就是从药品慢慢运用到护肤品当中去的。我们去年做过一个热门成分调研,发现在保湿、美白、抗衰、祛痘等品类中的大部分成分都是最早应用在药品中的,比如玻尿酸、泛醇、VC、果酸等。

为此我们特地扒了一下数据,和天猫合作了一份《美妆成分白皮书》,发现了在天猫平台上GMV增速最快的10个中草药成分。除了比较常见的甘草、卡瓦胡椒根等,还有一些比较冷门、有意思的成分。

如今也有很多品牌在运用青蒿、川芎、铁皮石斛等成分。我以青蒿为例,有诺贝尔奖的背书,昆药集团开发了安敏优的品牌,主打青蒿素成分;还有川芎,我们去年帮上海医药集团开发了品牌逐光,选择了川穹作为核心成分。

还有Mario Badescu 瞬间净痘精华运用炉甘石,宝拉珍选壬二酸净颜精华的壬二酸,曼秀雷敦乐肤洁抗痘护理啫喱使用硫磺,都是药用成分在化妆品中的应用。

最后我们看看如何承接医美后的护肤需求。从市场上看,医美的市场规模年增速在20%左右,增速相对比较快,从用户数来看,2022年医美用户有望突破2000万。通过我们自己社群的调研,医美的需求大概有四项:保湿修护、镇定舒缓、加持医美效果和防止反黑。

举个例子,比如说抗衰项目(注射肉毒杆菌)或者祛痘(热玛吉)之后,消费者希望能够加持医美的效果;再比如光电项目后,有时候会出现反黑的现象,消费者也希望有产品能够预防。

我们和美莱集团合作打造了品牌悦柏薇,通过调研和反馈,我们发现医美术后存在许多抗炎方面的需求,包括褪红、舒缓疼痛和修复屏障等。为此我们选择了海洋蛋白(乌普萨拉酶)作为核心成分,这种蛋白最早是应用在皮肤烧伤科的,能在皮肤创面形成良好的透气膜。找到了专利成分后,我们再结合医院背书和使用场景,采用了次抛的形式,然后再配合仪器机器进行使用,让产品像药品一样可以均匀的敷在脸上。

*文中图片均截取自《医学级护肤品市场趋势和消费者洞察》PPT